© Copyright Tom Richardson and licensed for reuse under this Creative Commons Licence.

このブログでは、デマンドレスポンス・アグリゲーター(以降、DRアグリゲーター)として、Comverge社を何度か取り上げてきました。

数あるスマートグリッド系ベンチャー企業の中でいち早くIPOを果たした同社は、GTMリサーチ社の調査レポート『2010年のスマートグリッド:市場セグメント、アプリケーションおよび業界のプレーヤー』の中でも、今後有望な会社として紹介されていました。ところが、Electric Light & Powerの3月28日の記事「Did Comverge get taken ‘under’?」によると、そのComverge社が、民間投資会社H.I.G.キャピタルの傘下に入るということです。

そこで、今回は、この記事の概略をご紹介するとともに、果たして、DRアグリゲーション・ビジネスに暗雲が立ち込めてきたのか、DRアグリゲーターのビジネスモデルについて考えてみたいと思います。

例によって、ご紹介部分は、超訳で、かつ、全訳ではない点をご承知おきください。

では、はじめます。

足元を見られた?Comverge

ELECTRIC LIGHT&POWER 2012.3.28

大手民間投資会社H.I.G.Capitalの系列会社であるPeak Merger社によるComverge買収の発表に対して、複数の法律家や経済アナリストは、Comverge買収額が妥当かどうかに疑問を呈している。中には、「足元を見られたのではないか」という者もいる。

3月26日に公開された正式買収契約によると、買収額は約4900万ドル。総発行株数で換算すると1株当たり$1.75となる。

これに対して、Comvergeは満足しているようで、関係者によると、合意に達した1株当たり$1.75という価格は、過去30日間のComvergeの平均株価1.48ドルに18%上乗せした額と説明している。また、Comverge会長アレック・ドレイヤー氏は、「本日発表した内容は、Comvergeが取りうるあらゆる戦略的な選択肢の内、最良の判断である。 H.I.G.キャピタルの傘下に入ることで、顧客の株主価値を守るとともに、Comvergeは今後とも、自ら立てた事業計画に沿って、事業を継続していくことができる。」と語っている。

実は、昨年度の年次報告書で、独立監査人がComvergeの業績に関して疑問符を投げかけ、事業の存続を危ぶむ指摘を行っていた。H.I.G.キャピタルのテコ入れがなければ、Comverge社は事業を遂行していくために必要な資金を調達できず、株主にも多大な迷惑をかけるところだったのだ。

しかし、このComverge買収が発表されると同時に、多数の法律事務所が、H.I.G.キャピタルの買収価格がComvergeの株主にとって公正価格だったかどうか調査すると表明した。

• ボストンに本拠を置く法律事務所であるブロック&レビトンもその1つである。H.I.G.キャピタルの系列会社であるPeak Merger社に併合され株式が非公開となることが受託者義務違反相当しないか、Comverge取締役会の調査を始めている。同法律事務所の見解は、1株当たり$1.75で手を打ったのは、株主価値を最大化する責務を負うComverge取締役会の任務違反ではないかということだ。なぜなら、その買収価格は、3月23日の価格より7%も低く、更に3月16日の株価と比較すると1株当たり$2.00も低いのだ。

• また、ブリスコウ法律事務所によると、Comverge株は、2011年4月時点で、1株当たり$5.06までいっていた。これは、提示された買い取り価格の約2.9倍である。

• 更に、Faruqi & Faruqiは、Comvergeのかつての最高株価が1株当たり$8.65まで上昇したことを持ち出している。

これらの法律事務所は、Comverge株保有者に対して、Comvergeから詳しく説明を受けるよう促している。

以上が、記事のあらましです。

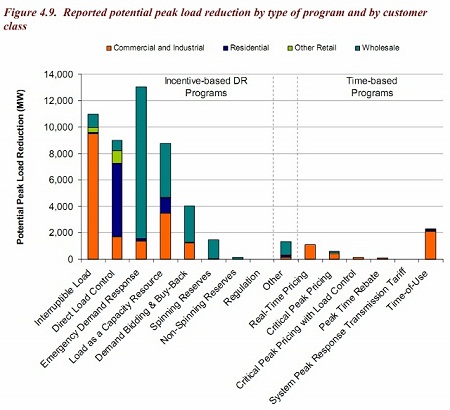

デマンドレスポンスは、とかくスマートグリッドと対で語られることが多く、また、その際、一般家庭における、デマンドレスポンスによるピーク電力需要削減効果について紹介されることがほとんどです。しかし、ピーク需要削減効果のみを考えた場合、一般家庭よりも大口需要家対象を対象とした方が需要削減効果の大きいことがEPRIの調査でも明らかになっています。下図(Figure4.9)をご覧ください。

これは、米国でFERC(連邦エネルギー規制委員会)がまとめた2010年のDR評価報告書(2010 Assessment of Demand Response and Advanced Metering Staff Report)のDRプログラム及び需要家タイプ別ピーク抑制可能電力量比較グラフですが、

• 一般家庭(Residential:グラフ中で青の部分)のピーク需要削減に時間帯別料金(Time-of-Use Rate)や、緊急ピーク時リベート(Peak Time Rebate)などのDR(グラフ右側のTime-based Programs部分)よりも、直接負荷制御(DLC:Direct Load Control)など(グラフ左側のIncentive-based DR Programs部分)の方が貢献すると予想されている

• それよりも大口需要家(Commercial and Industrial:グラフ中オレンジ色の部分)に対する系統運用者のDRプログラム(Interruptible LoadやLoad as a Capacity Resourceなどグラフ左側のIncentive-based DR Programs部分)の方が大きなピーク削減効果があると予想されている

ことが2010年の調査の結果、明らかにされているのです。

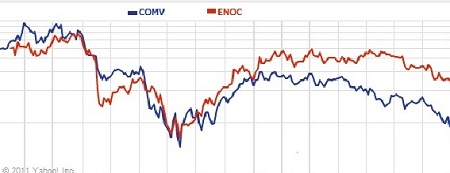

そして、Comvergeと並び称されるDRアグリゲーターにEnerNOC社がありますが、この2つのスマートグリッド系ベンチャー会社は2007年ほぼ同時にIPOを果たしながら、ここにきてその業績に差がつきだしています。下図をご覧ください。

このグラフは、『Comverge, Diverge, or Merge?』という』見出しの記事で昨年7月末ころインターネット上各所に掲載されていた、EnerNOCの株価(図中赤線)とComvergeの株価(図中青線)の推移を表したものです。(出典はYahoo! Finance) 果たせるかな、Comvergeは、H.I.G.Capitalに買収されてしまった訳ですが、この2社の違いは何か考えると、EnerNOCは大口需要家に特化したDRアグリゲーション、しかも、かなりの割合で、自動DRというよりも、従来からの直接負荷制御で確実にピーク需要削減を果たしているのに対して、Comvergeはどちらかというと一般需要家対象のDRにフォーカスしていることがあげられます。

「我々は、一般家庭向けDR市場の60%のシェアを持っている」と誇らしげに語るComvergeでしたが、「チリも積もれば山となる」形式のビジネスモデルが成り立つには、広範囲のチリをかき集めるコストが、集めたチリを電力会社が買ってくれる価格に見合うのか、それと同じ量の大きなゴミを少ない場所から着実に収集する場合(=EnerNOC)の収益率と比較してどうなのか、にかかってきます。

今回のELECTRIC LIGHT&POWERの記事「Did Comverge get taken ‘under’?」の記者は、Comvergeを高評価しているようですが、今後どうなるのか、Comvergeの業績、DRアグリゲーション・ビジネスの行方が気になるところです。

おわり

- 投稿タグ

- Demand Response, デマンドレスポンス

Pingback: 新谷 隆之

Pingback: OpenADR2.0-その3 | インターテックリサーチブログ

Pingback: OpenADR2.0-その3 | スマートグリッド | インターテックリサーチ株式会社